부동산 PF 리스크 선제 대응… 부실 사업장 매각-청산 유도

강우석 기자

입력 2023-03-07 03:00 수정 2023-03-07 03:00

당국 ‘금융시장 리스크 점검회의’

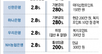

금융당국이 부동산 프로젝트파이낸싱(PF) 리스크의 확산을 막기 위해 선제 대응에 나섰다. 수익성이 우려되는 사업장은 정상화를 돕고 부실 사업장에 대해선 매각, 청산을 유도하기로 했다. 정책 자금도 종전 계획 대비 5조 원가량 확대 공급한다. 부동산 PF가 경제 전반에 미치는 파급 효과가 큰 점을 고려해 당국 차원에서 위험 관리에 나선 것이다. 부동산 PF 대출과 관련된 국내 증권사의 우발 채무는 20조 원에 달하는 상황이다.

금융위원회와 금융감독원, 기획재정부 등 관계부처는 6일 ‘회사채·단기 금융시장 및 부동산 PF 리스크 점검 회의’를 열고 이 같은 방안을 마련했다.

정부는 우선 지난해 하반기 ‘레고랜드 사태’ 이후 회사채 시장이 심각한 경색 국면은 벗어났다고 평가했다. 다만 만기가 3개월 이내로 짧은 PF 자산유동화기업어음(ABCP) 등 단기자금 시장은 아직 안심하기 이르다고 진단했다. 신용등급이 높은 ABCP를 제외하면 금리 수준이 여전히 높은 데다 단기 대출에 의존하고 있는 사업장들이 적지 않기 때문이다.

금융당국은 이런 상황을 고려해 사업장마다 ‘맞춤 대응’에 나서기로 했다. 수익성이 우려되는 사업장에 대해서는 ‘PF 대주단 협약’을 다음 달 중 가동한다. 대출을 주선한 금융기관이 신규 자금 공급, 상환 유예, 출자 전환 등의 방식으로 시행사, 시공사와 사업 정상화 계획을 마련하는 것이다. 또 금융지주, 대형 증권사 등을 중심으로 한 민간 자율의 사업 재구조화도 유도한다. 1월 초 메리츠금융그룹이 롯데건설에 1조5000억 원 규모의 유동성을 공급한 것이 대표적 사례다. KB금융그룹도 최근 건설사들의 원활한 부동산 PF 사업을 돕기 위해 5000억 원 규모의 유동성을 지원하기로 했다.

연체 누적으로 부실이 심해진 사업장에 대해선 매각과 청산을 유도한다. 정책 자금은 기존 계획보다 약 5조 원 많은 28조4000억 원 규모로 지원할 예정이다. 권대영 금융위 상임위원은 “부동산 PF는 경제에 미치는 파급 효과가 크고, 부실이 나면 회복에도 상당한 시간이 걸린다”며 “선제적 대응 방안을 마련해야 한다”고 말했다. 박해식 한국금융연구원 선임연구위원은 “증권사는 부동산 PF 대출 관련 우발채무 규모가 클 뿐 아니라 신용 위험까지 함께 부담해야 하는 매입 확약 비중도 90% 이상”이라며 “고금리, 경제 성장 둔화, 부동산 부진 등의 상황이 지속될 경우 부동산 PF 대출이 부실화될 가능성이 있다”고 말했다.

강우석 기자 wskang@donga.com

금융당국이 부동산 프로젝트파이낸싱(PF) 리스크의 확산을 막기 위해 선제 대응에 나섰다. 수익성이 우려되는 사업장은 정상화를 돕고 부실 사업장에 대해선 매각, 청산을 유도하기로 했다. 정책 자금도 종전 계획 대비 5조 원가량 확대 공급한다. 부동산 PF가 경제 전반에 미치는 파급 효과가 큰 점을 고려해 당국 차원에서 위험 관리에 나선 것이다. 부동산 PF 대출과 관련된 국내 증권사의 우발 채무는 20조 원에 달하는 상황이다.

금융위원회와 금융감독원, 기획재정부 등 관계부처는 6일 ‘회사채·단기 금융시장 및 부동산 PF 리스크 점검 회의’를 열고 이 같은 방안을 마련했다.

정부는 우선 지난해 하반기 ‘레고랜드 사태’ 이후 회사채 시장이 심각한 경색 국면은 벗어났다고 평가했다. 다만 만기가 3개월 이내로 짧은 PF 자산유동화기업어음(ABCP) 등 단기자금 시장은 아직 안심하기 이르다고 진단했다. 신용등급이 높은 ABCP를 제외하면 금리 수준이 여전히 높은 데다 단기 대출에 의존하고 있는 사업장들이 적지 않기 때문이다.

금융당국은 이런 상황을 고려해 사업장마다 ‘맞춤 대응’에 나서기로 했다. 수익성이 우려되는 사업장에 대해서는 ‘PF 대주단 협약’을 다음 달 중 가동한다. 대출을 주선한 금융기관이 신규 자금 공급, 상환 유예, 출자 전환 등의 방식으로 시행사, 시공사와 사업 정상화 계획을 마련하는 것이다. 또 금융지주, 대형 증권사 등을 중심으로 한 민간 자율의 사업 재구조화도 유도한다. 1월 초 메리츠금융그룹이 롯데건설에 1조5000억 원 규모의 유동성을 공급한 것이 대표적 사례다. KB금융그룹도 최근 건설사들의 원활한 부동산 PF 사업을 돕기 위해 5000억 원 규모의 유동성을 지원하기로 했다.

연체 누적으로 부실이 심해진 사업장에 대해선 매각과 청산을 유도한다. 정책 자금은 기존 계획보다 약 5조 원 많은 28조4000억 원 규모로 지원할 예정이다. 권대영 금융위 상임위원은 “부동산 PF는 경제에 미치는 파급 효과가 크고, 부실이 나면 회복에도 상당한 시간이 걸린다”며 “선제적 대응 방안을 마련해야 한다”고 말했다. 박해식 한국금융연구원 선임연구위원은 “증권사는 부동산 PF 대출 관련 우발채무 규모가 클 뿐 아니라 신용 위험까지 함께 부담해야 하는 매입 확약 비중도 90% 이상”이라며 “고금리, 경제 성장 둔화, 부동산 부진 등의 상황이 지속될 경우 부동산 PF 대출이 부실화될 가능성이 있다”고 말했다.

강우석 기자 wskang@donga.com

비즈N 탑기사

“성경에 대한 흥미 느끼도록…입문 돕는 바람잡이 되고파”

“성경에 대한 흥미 느끼도록…입문 돕는 바람잡이 되고파” ‘15년 공백기’ 원빈 근황…여전한 조각 미남

‘15년 공백기’ 원빈 근황…여전한 조각 미남 제주서 中 여행업자-병원 유착 ‘불법 외국인 진료’ 적발…3명 기소

제주서 中 여행업자-병원 유착 ‘불법 외국인 진료’ 적발…3명 기소 10년 전에도 동절기 공항 철새 퇴치 기술 연구 권고했다

10년 전에도 동절기 공항 철새 퇴치 기술 연구 권고했다 제주항공 참사, 피해 더 키운 화재는 어떻게 발생했나?

제주항공 참사, 피해 더 키운 화재는 어떻게 발생했나?- 조류 충돌vs기체 결함…사고 원인 규명에 최소 ‘수개월’

- 내년 광복 80주년 기념우표 나온다

- ‘은퇴’ 추신수, SSG 프런트로 새 출발…육성 파트 맡을 듯

- ‘179㎝’ 최소라 “5주간 물만 먹고 45㎏ 만들어…그땐 인간 아니라 AI”

- 이승환 “난 음악하는 사람…더 이상 안 좋은 일로 집회 안 섰으면”