[머니 컨설팅]상속주택 세금 아끼려면 양도 순서 중요

정태일 KB국민은행 WM스타자문단 세무전문위원 공인중개사

입력 2022-04-19 03:00 수정 2022-04-19 10:07

상속주택 취득땐 세금 혜택…매매-증여 비해 취득세율 낮아

2, 3년내 팔아야 보유주택 불포함

양도시 비과세 혜택 받으려면, 일반주택 먼저 양도해야 특례 적용

상속주택 보유뒤 취득주택은 예외

정태일 KB국민은행 WM스타자문단 세무전문위원 공인중개사Q. 서울 잠실에 아파트 1채를 보유한 정모 씨(45)는 얼마 전 주택을 상속받아 2주택자가 됐다. 정 씨는 상속주택 때문에 종합부동산세가 많이 부과됐다는 기사를 보고 걱정하고 있다. 상속주택에 대한 세금을 아끼려면 어떻게 해야 하는지 궁금하다.

정태일 KB국민은행 WM스타자문단 세무전문위원 공인중개사Q. 서울 잠실에 아파트 1채를 보유한 정모 씨(45)는 얼마 전 주택을 상속받아 2주택자가 됐다. 정 씨는 상속주택 때문에 종합부동산세가 많이 부과됐다는 기사를 보고 걱정하고 있다. 상속주택에 대한 세금을 아끼려면 어떻게 해야 하는지 궁금하다.

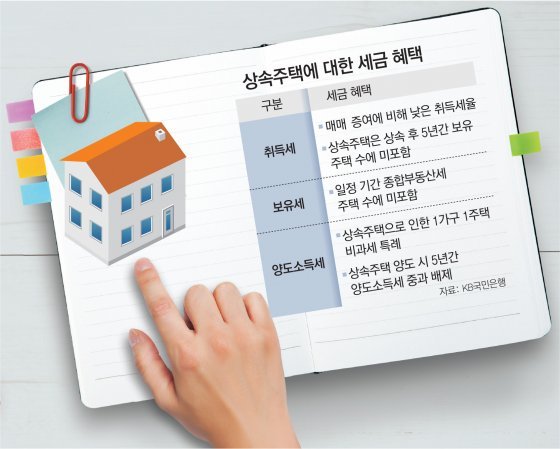

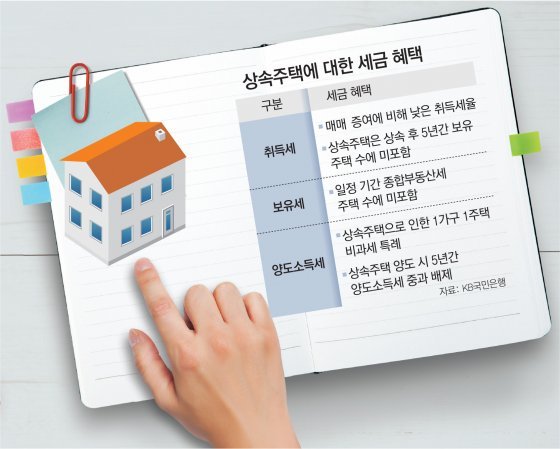

A. 상속을 원인으로 하는 부동산의 취득에 대해서는 세금 혜택이 주어진다. 우선 매매와 증여로 인한 취득에 비해 취득세율이 낮다. 또 취득세 중과도 적용되지 않는다. 부동산 취득세는 주택 수에 따라 취득세율이 달라지지만 상속주택은 그렇지 않은 것이다.

일반적인 매매 계약에 따른 취득세율은 1주택자는 1.1∼3.5%, 다주택자는 8.4∼13.4%가 적용된다. 증여받은 주택은 지역에 따라 4%(조정대상지역 외 주택) 또는 12.4∼13.4%(조정대상지역 내 3억 원 이상 주택)의 세율로 취득세를 부담한다. 하지만 상속주택의 취득세율은 2.96∼3.16% 정도로 낮다. 상속인이 무주택자라면 0.96%만 부담하면 된다.

상속주택을 보유한 상태에서 추가로 주택을 취득하면 상속주택은 상속 개시일로부터 5년간 보유 주택 수에 포함하지 않는다. 하지만 5년이 지나면 취득세를 계산할 때 상속주택이 주택 수에 포함돼 다주택자 취득세율이 적용되니 유의해야 한다.

그렇다면 상속주택에 대한 종부세는 어떻게 될까. 올 2월 15일 개정된 세법 시행령에 따라 종부세 세율을 판단할 때 상속주택은 일정 기간 주택 수 계산에서 제외된다. 상속주택이 수도권 및 특별자치시(읍면 제외), 광역시(군 지역 제외)에 있으면 2년, 그 외 지역에 있으면 3년간이다. 2월 15일 이전에 상속이 개시됐더라도 종부세 과세 기준일인 6월 1일을 기준으로 2, 3년이 경과하지 않았다면 개정된 규정을 적용받는다.

그렇다 하더라도 상속받은 주택으로 1가구 2주택자가 됐다면 세금 부담이 늘어날 가능성이 높다. 세율 적용 시 다주택자에 대한 중과세율을 적용하지 않을 뿐 종부세 계산을 위한 과세표준에는 합산되기 때문이다. 이렇게 되면 1주택자로서 받을 수 있었던 기본공제인 11억 원의 공제를 받을 수 없고 기본공제도 6억 원으로 줄어든다. 또 연령이나 보유 기한과 관련된 세액공제 혜택도 적용받지 못한다.

일반주택과 상속주택을 보유한 2주택자가 주택을 양도할 때는 양도 순서가 중요하다. 일반주택을 먼저 양도하고 상속주택을 양도하는 게 좋다. 정 씨처럼 일반주택을 소유한 상태에서 주택을 상속받은 경우 일반주택 양도 시 2주택자임에도 양도소득세 비과세 특례를 적용받을 수 있기 때문이다.

똑같이 일반주택을 양도하더라도 과거 상속주택을 보유한 상태에서 일반주택을 취득(2013년 2월 15일 이후 취득)했다면 얘기가 달라진다. 이때는 일반주택을 양도할 때 비과세가 적용되지 않는다.

일반주택이 아닌 상속주택을 양도하는 경우에는 양도소득세 비과세 특례가 적용되지 않는다. 다만 상속주택을 5년 안에 양도하면 2주택자라도 중과하지 않고 일반세율로 과세한다. 상속주택의 양도 시점이 5년 후이고, 해당 주택이 조정대상지역에 있다면 기본세율에 20%포인트를 더한 세율이 적용된다. 따라서 기본주택과 상속주택 모두 양도소득세 비과세를 받으려면 일반주택을 먼저 양도하고 상속주택을 양도해야 한다. 물론 일반주택 및 상속주택이 1주택 비과세 요건을 충족해야 혜택을 받을 수 있다는 점에 주의해야 한다.

정태일 KB국민은행 WM스타자문단 세무전문위원 공인중개사

2, 3년내 팔아야 보유주택 불포함

양도시 비과세 혜택 받으려면, 일반주택 먼저 양도해야 특례 적용

상속주택 보유뒤 취득주택은 예외

정태일 KB국민은행 WM스타자문단 세무전문위원 공인중개사

정태일 KB국민은행 WM스타자문단 세무전문위원 공인중개사A. 상속을 원인으로 하는 부동산의 취득에 대해서는 세금 혜택이 주어진다. 우선 매매와 증여로 인한 취득에 비해 취득세율이 낮다. 또 취득세 중과도 적용되지 않는다. 부동산 취득세는 주택 수에 따라 취득세율이 달라지지만 상속주택은 그렇지 않은 것이다.

일반적인 매매 계약에 따른 취득세율은 1주택자는 1.1∼3.5%, 다주택자는 8.4∼13.4%가 적용된다. 증여받은 주택은 지역에 따라 4%(조정대상지역 외 주택) 또는 12.4∼13.4%(조정대상지역 내 3억 원 이상 주택)의 세율로 취득세를 부담한다. 하지만 상속주택의 취득세율은 2.96∼3.16% 정도로 낮다. 상속인이 무주택자라면 0.96%만 부담하면 된다.

상속주택을 보유한 상태에서 추가로 주택을 취득하면 상속주택은 상속 개시일로부터 5년간 보유 주택 수에 포함하지 않는다. 하지만 5년이 지나면 취득세를 계산할 때 상속주택이 주택 수에 포함돼 다주택자 취득세율이 적용되니 유의해야 한다.

그렇다면 상속주택에 대한 종부세는 어떻게 될까. 올 2월 15일 개정된 세법 시행령에 따라 종부세 세율을 판단할 때 상속주택은 일정 기간 주택 수 계산에서 제외된다. 상속주택이 수도권 및 특별자치시(읍면 제외), 광역시(군 지역 제외)에 있으면 2년, 그 외 지역에 있으면 3년간이다. 2월 15일 이전에 상속이 개시됐더라도 종부세 과세 기준일인 6월 1일을 기준으로 2, 3년이 경과하지 않았다면 개정된 규정을 적용받는다.

그렇다 하더라도 상속받은 주택으로 1가구 2주택자가 됐다면 세금 부담이 늘어날 가능성이 높다. 세율 적용 시 다주택자에 대한 중과세율을 적용하지 않을 뿐 종부세 계산을 위한 과세표준에는 합산되기 때문이다. 이렇게 되면 1주택자로서 받을 수 있었던 기본공제인 11억 원의 공제를 받을 수 없고 기본공제도 6억 원으로 줄어든다. 또 연령이나 보유 기한과 관련된 세액공제 혜택도 적용받지 못한다.

일반주택과 상속주택을 보유한 2주택자가 주택을 양도할 때는 양도 순서가 중요하다. 일반주택을 먼저 양도하고 상속주택을 양도하는 게 좋다. 정 씨처럼 일반주택을 소유한 상태에서 주택을 상속받은 경우 일반주택 양도 시 2주택자임에도 양도소득세 비과세 특례를 적용받을 수 있기 때문이다.

똑같이 일반주택을 양도하더라도 과거 상속주택을 보유한 상태에서 일반주택을 취득(2013년 2월 15일 이후 취득)했다면 얘기가 달라진다. 이때는 일반주택을 양도할 때 비과세가 적용되지 않는다.

일반주택이 아닌 상속주택을 양도하는 경우에는 양도소득세 비과세 특례가 적용되지 않는다. 다만 상속주택을 5년 안에 양도하면 2주택자라도 중과하지 않고 일반세율로 과세한다. 상속주택의 양도 시점이 5년 후이고, 해당 주택이 조정대상지역에 있다면 기본세율에 20%포인트를 더한 세율이 적용된다. 따라서 기본주택과 상속주택 모두 양도소득세 비과세를 받으려면 일반주택을 먼저 양도하고 상속주택을 양도해야 한다. 물론 일반주택 및 상속주택이 1주택 비과세 요건을 충족해야 혜택을 받을 수 있다는 점에 주의해야 한다.

정태일 KB국민은행 WM스타자문단 세무전문위원 공인중개사

비즈N 탑기사

‘투머치 토커’의 모자…민희진 폭주에 박찬호 소환 왜

‘투머치 토커’의 모자…민희진 폭주에 박찬호 소환 왜 백일 아기 비행기 좌석 테이블에 재워…“꿀팁” vs “위험”

백일 아기 비행기 좌석 테이블에 재워…“꿀팁” vs “위험” 최저임금 2만원 넘자 나타난 현상…‘원격 알바’ 등장

최저임금 2만원 넘자 나타난 현상…‘원격 알바’ 등장 “배우자에게 돈 보냈어요” 중고거래로 명품백 먹튀한 40대 벌금형

“배우자에게 돈 보냈어요” 중고거래로 명품백 먹튀한 40대 벌금형 이렇게 63억 건물주 됐나…김지원, 명품 아닌 ‘꾀죄죄한’ 에코백 들어

이렇게 63억 건물주 됐나…김지원, 명품 아닌 ‘꾀죄죄한’ 에코백 들어- 상하이 100년간 3m 침식, 中도시 절반이 가라앉고 있다

- 김지훈, 할리우드 진출한다…아마존 ‘버터플라이’ 주연 합류

- “도박자금 마련하려고”…시험장 화장실서 답안 건넨 전직 토익 강사

- 몸 속에 거즈 5개월 방치…괄약근 수술 의사 입건

- 일본 여행시 섭취 주의…이 제품 먹고 26명 입원

한국에 8800억 투자 獨머크 “시장 주도 기업들 많아 매력적”

한국에 8800억 투자 獨머크 “시장 주도 기업들 많아 매력적” 직장인 1000만명 이달 월급 확 준다…건보료 ‘20만원 폭탄’

직장인 1000만명 이달 월급 확 준다…건보료 ‘20만원 폭탄’ 1인 가구 공공임대 ‘면적 축소’ 논란…국토부 “면적 기준 폐지 등 전면 재검토”

1인 가구 공공임대 ‘면적 축소’ 논란…국토부 “면적 기준 폐지 등 전면 재검토” “만원으로 밥 먹기 어렵다”…평균 점심값 1만원 첫 돌파

“만원으로 밥 먹기 어렵다”…평균 점심값 1만원 첫 돌파 고금리-경기침체에… 개인회생 두달새 2만2167건 역대 최다

고금리-경기침체에… 개인회생 두달새 2만2167건 역대 최다- 美-중동 석유공룡도 뛰어든 플라스틱… 역대급 공급과잉 우려[딥다이브]

- 카드사 고위험업무 5년 초과 근무 못한다…여전업권 ‘내부통제 모범규준’ 시행

- 작년 서울 주택 인허가, 목표치 33% 그쳐… 2, 3년뒤 공급난 우려

- 은행연체율 4년9개월만에 최고… 새마을금고 ‘비상등’

- 작년 4대그룹 영업이익 24.5조, 66% 감소…현대차그룹만 늘어

![美-중동 석유공룡도 뛰어든 플라스틱… 역대급 공급과잉 우려[딥다이브] 美-중동 석유공룡도 뛰어든 플라스틱… 역대급 공급과잉 우려[딥다이브]](https://dimg.donga.com/a/102/54/90/1/wps/ECONOMY/FEED/BIZN/124642003.3.thumb.jpg)

![우리 집앞에도 ‘연트럴파크’ 생길까?…철도 지하화 사업의 모든 것[부동산 빨간펜] 우리 집앞에도 ‘연트럴파크’ 생길까?…철도 지하화 사업의 모든 것[부동산 빨간펜]](https://dimg.donga.com/a/102/54/90/1/wps/ECONOMY/FEED/BIZN_REALESTATE/124653245.2.thumb.png)