[금융 in IT] 대출금리 조작 '꼼수' 걸린 은행

동아닷컴

입력 2018-06-28 13:39 수정 2018-06-28 13:43

금융감독원이 올해 2월부터 5월까지 9개 은행을 대상으로 대출금리 산정체계를 검사한 결과, 대출 금리를 부당하게 책정한 경우를 수천 건 발견했다. 수천 건은 은행 전체 대출건수를 비교했을 때 적은 규모다. 하지만, 일부 지점에서 한정적으로 발견되지 않고, 여러 지점에서 동시다발로 비슷한 사례가 많이 발견된 것으로 봤을 때 단순 실수가 아닌 고의나 시스템 문제로 보고 있다.

< 제공: 핀다 >

< 제공: 핀다 >

은행이 대출자의 대출 금리를 산정할 때, 기본 금리에 가산 금리를 합산한다. 가산 금리는 대출자의 소득이나 담보, 신용등급 등을 판단해 결정한다. 대출자의 소득이 높거나 담보 가치가 높은 경우, 신용등급이 높은 경우 등에 가산금리는 낮게 책정되어 총 대출 금리가 낮아진다.

하지만, 일부 은행에서 대출자들이 대출 금리를 낮게 제공받도록 책정하기보다 더 높게 제공받도록 유도한 사례가 발견되었다. 대출자의 소득을 누락하거나 더 적게 입력해 가산 금리를 높게 산정한 것이다.

예를 들어 보자. A 은행은 대출금리 산정 시 부채비율(총매출/연소득)이 높으면 상환능력이 낮다고 판단해 대출 금리를 높게 산정한다. 부채비율이 250%가 넘으면 0.25% 포인트, 350%가 넘으면 0.50% 포인트의 가산 금리를 대출 금리에 합산한다. 하지만, 이 은행은 대출자의 실제 소득이 아닌 '0원'이나 '100만 원' 등 창구 직원이 입력한 경우가 많은 것으로 발견됐다. 소득을 적게 입력하면, 대출자의 부채비율이 높아져 실제로 책정되어야 하는 가산금리보다 더 높아진다.

또한, 은행들은 경기 호황기에 신용프리미엄을 불황기보다 낮게 산정해야 하지만, 호황기에도 불황기를 가정한 신용프리미엄을 산정한 것으로 나타났다. 이외에도 신용등급이 오른 대출자가 금리 인하 요구권을 행사하면, 우대금리를 줄여 전체 대출 금리를 그대로 유지했다.

은행에서 대출을 받을 때 정해지는 이자, 즉 전체 대출 금리는 기준금리에 가산금리와 우대금리가 적용된다. 이 중 대출 금리에 가장 큰 영향을 주는 변수는 가산 금리이기 때문에 대출자와 은행은 가산 금리에 가장 주목한다.

가산금리란, 대출 금리를 정할 때 기준금리에 더해지는 위험가중 금리다. 대출 상환 능력이 높거나 경기가 좋아 연체나 미상환 가능성이 낮아지면, 가산금리도 낮게 산정된다. 반면, 대출 상환 능력이 낮거나 불경기로 연체나 미상환 가능성이 높다고 판단되면 가산금리는 높게 산정된다.

대출 신청자가 은행에 대출을 신청하면 은행은 대출심사를 통해 대출 제공 여부를 확인하고 가산 금리를 산정한다. 대출자의 소득, 담보, 신용등급 등을 조회해 은행 내부 시스템에 따라 대출 금리와 함께 가산금리를 산출하는 방식이다.

신용프리미엄도 가산 금리에 적용된다. 신용프리미엄은 경기에 따라 산정되는 금리 기준으로 경기가 좋으면 낮게, 경기가 좋지 않으면 높게 산정된다.

신용카드나 대출받은 해당 은행의 예적금 등에 가입하면 우대금리를 적용하기도 한다. 우대금리를 적용하면 전체 대출 금리는 그만큼 낮아진다. 우대금리는 대출자의 신용카드 실적이나 관련 예적금 통장 등의 거래 실적에 따라 대출 금리를 낮춰주는 역할이다. 대출받는 은행과 거래를 많이 할수록 대출 금리를 인하해주는 셈이다.

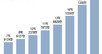

은행들이 가산 금리를 '꼼수'로 높게 책정한 이유는 이윤을 많이 내기 위한 것으로 판단한다. 은행의 주요 수익원은 예대마진으로, 대출 금리는 높게 받고, 예금금리는 낮게 줄수록 많은 이윤을 남길 수 있다. 참고로 은행들은 지난해 이자이익 37조 원을 벌어들였다. 아직 우리나라는 경기회복 상태가 아니며, 고금리 시대가 아님에도 은행이 호실적을 기록했다는 소식이다.

미국을 시작으로 점차 금리인상기가 도래하고 우리나라도 예외는 아닐 것으로 보인다. 금리 인상으로 인해 대출자들의 대출비용 부담도 높아질 것으로 예상된다. 이에 금융당국은 대출자들이 부당하게 높은 이자비용을 내지 않도록 미리 점검한 셈이다.

이번 발표를 바탕으로 금융당국은 '금리견제권' 제도를 도입해 대출자는 개인이 받은 대출금리 산출 결과 내역 정보를 은행에서 받을 수 있도록 조치했다. 또한, 대출금리 산정내역서와 은행 간 비교공시도 공개할 계획이다. 이를 통해 대출자는 대출금리 산정내역서를 보고 은행이 부당하게 금리를 책정했는지 확인하고 은행별 우대금리 항목을 비교할 수 있다.

은행은 금융 소비자의 자금을 관리하는 만큼 도덕성이 중요하다. 이번에 논란되고 있는 가산 금리는 산정이 영업비밀이라는 이유로 그동안 금융당국이나 대출자에게 투명하게 공개하지 않았다. 그동안 은행은 금융 소비자가 대출금리 산정방식 등의 정보를 제대로 확인할 수 없다는 불리한 점을 악용한 것이다. 특히, 경기회복이 더디고 가계대출이 위험한 수준인 우리나라 경제 상황에서 대출 금리마저 높게 책정했다는 것은 어려운 서민 경제에 부담을 가중시킨 셈이다. 대출금리 조작 사례가 수천 건으로 전체 대출건수에 비해 적은 규모라고 하지만, 금융 소비자들을 더욱 분노케 하는 이유다.

이유미 / 핀다 외부 필진

대학교에서 컴퓨터공학을 전공했으며, 이데일리에 입사해 기업금융, IT, 국제부, 증권부 등을 담당했다. 2016년 카이스트 MBA 졸업하고, 2017년 여름부터 스타트업에서 콘텐츠 기획 및 편집 등을 담당 중이다.

임지원 / 핀다 마케팅 매니저

고려대학교 통계학과에 재학중이며, 핀다에서 마케팅과 PR을 담당 중이다.

*본 칼럼은 IT동아의 편집 방향과 다를 수 있습니다.

글 / 핀다 이유미 외부필자, 핀다 임지원 매니저

동아닷컴 IT전문 권명관 기자 tornadosn@donga.com

< 제공: 핀다 >

< 제공: 핀다 >은행의 대출금리 조작 발견

하지만, 일부 은행에서 대출자들이 대출 금리를 낮게 제공받도록 책정하기보다 더 높게 제공받도록 유도한 사례가 발견되었다. 대출자의 소득을 누락하거나 더 적게 입력해 가산 금리를 높게 산정한 것이다.

예를 들어 보자. A 은행은 대출금리 산정 시 부채비율(총매출/연소득)이 높으면 상환능력이 낮다고 판단해 대출 금리를 높게 산정한다. 부채비율이 250%가 넘으면 0.25% 포인트, 350%가 넘으면 0.50% 포인트의 가산 금리를 대출 금리에 합산한다. 하지만, 이 은행은 대출자의 실제 소득이 아닌 '0원'이나 '100만 원' 등 창구 직원이 입력한 경우가 많은 것으로 발견됐다. 소득을 적게 입력하면, 대출자의 부채비율이 높아져 실제로 책정되어야 하는 가산금리보다 더 높아진다.

또한, 은행들은 경기 호황기에 신용프리미엄을 불황기보다 낮게 산정해야 하지만, 호황기에도 불황기를 가정한 신용프리미엄을 산정한 것으로 나타났다. 이외에도 신용등급이 오른 대출자가 금리 인하 요구권을 행사하면, 우대금리를 줄여 전체 대출 금리를 그대로 유지했다.

대출금리 산정 방식은

가산금리란, 대출 금리를 정할 때 기준금리에 더해지는 위험가중 금리다. 대출 상환 능력이 높거나 경기가 좋아 연체나 미상환 가능성이 낮아지면, 가산금리도 낮게 산정된다. 반면, 대출 상환 능력이 낮거나 불경기로 연체나 미상환 가능성이 높다고 판단되면 가산금리는 높게 산정된다.

대출 신청자가 은행에 대출을 신청하면 은행은 대출심사를 통해 대출 제공 여부를 확인하고 가산 금리를 산정한다. 대출자의 소득, 담보, 신용등급 등을 조회해 은행 내부 시스템에 따라 대출 금리와 함께 가산금리를 산출하는 방식이다.

신용프리미엄도 가산 금리에 적용된다. 신용프리미엄은 경기에 따라 산정되는 금리 기준으로 경기가 좋으면 낮게, 경기가 좋지 않으면 높게 산정된다.

신용카드나 대출받은 해당 은행의 예적금 등에 가입하면 우대금리를 적용하기도 한다. 우대금리를 적용하면 전체 대출 금리는 그만큼 낮아진다. 우대금리는 대출자의 신용카드 실적이나 관련 예적금 통장 등의 거래 실적에 따라 대출 금리를 낮춰주는 역할이다. 대출받는 은행과 거래를 많이 할수록 대출 금리를 인하해주는 셈이다.

예대마진, 은행의 주요 수익원

미국을 시작으로 점차 금리인상기가 도래하고 우리나라도 예외는 아닐 것으로 보인다. 금리 인상으로 인해 대출자들의 대출비용 부담도 높아질 것으로 예상된다. 이에 금융당국은 대출자들이 부당하게 높은 이자비용을 내지 않도록 미리 점검한 셈이다.

이번 발표를 바탕으로 금융당국은 '금리견제권' 제도를 도입해 대출자는 개인이 받은 대출금리 산출 결과 내역 정보를 은행에서 받을 수 있도록 조치했다. 또한, 대출금리 산정내역서와 은행 간 비교공시도 공개할 계획이다. 이를 통해 대출자는 대출금리 산정내역서를 보고 은행이 부당하게 금리를 책정했는지 확인하고 은행별 우대금리 항목을 비교할 수 있다.

은행은 금융 소비자의 자금을 관리하는 만큼 도덕성이 중요하다. 이번에 논란되고 있는 가산 금리는 산정이 영업비밀이라는 이유로 그동안 금융당국이나 대출자에게 투명하게 공개하지 않았다. 그동안 은행은 금융 소비자가 대출금리 산정방식 등의 정보를 제대로 확인할 수 없다는 불리한 점을 악용한 것이다. 특히, 경기회복이 더디고 가계대출이 위험한 수준인 우리나라 경제 상황에서 대출 금리마저 높게 책정했다는 것은 어려운 서민 경제에 부담을 가중시킨 셈이다. 대출금리 조작 사례가 수천 건으로 전체 대출건수에 비해 적은 규모라고 하지만, 금융 소비자들을 더욱 분노케 하는 이유다.

이유미 / 핀다 외부 필진

대학교에서 컴퓨터공학을 전공했으며, 이데일리에 입사해 기업금융, IT, 국제부, 증권부 등을 담당했다. 2016년 카이스트 MBA 졸업하고, 2017년 여름부터 스타트업에서 콘텐츠 기획 및 편집 등을 담당 중이다.

임지원 / 핀다 마케팅 매니저

고려대학교 통계학과에 재학중이며, 핀다에서 마케팅과 PR을 담당 중이다.

*본 칼럼은 IT동아의 편집 방향과 다를 수 있습니다.

글 / 핀다 이유미 외부필자, 핀다 임지원 매니저

동아닷컴 IT전문 권명관 기자 tornadosn@donga.com

비즈N 탑기사

김숙 “내 건물서 거주+월세 수입 생활이 로망”

김숙 “내 건물서 거주+월세 수입 생활이 로망” “20억 받으면서 봉사라고?”…홍명보 감독 발언에 누리꾼 ‘부글’

“20억 받으면서 봉사라고?”…홍명보 감독 발언에 누리꾼 ‘부글’ 세계적 유명 모델이 왜 삼성역·편의점에…“사랑해요 서울” 인증샷

세계적 유명 모델이 왜 삼성역·편의점에…“사랑해요 서울” 인증샷 “사람 치아 나왔다” 5000원짜리 고기 월병 먹던 中여성 ‘경악’

“사람 치아 나왔다” 5000원짜리 고기 월병 먹던 中여성 ‘경악’ “모자로 안가려지네”…박보영, 청순한 미모로 힐링 여행

“모자로 안가려지네”…박보영, 청순한 미모로 힐링 여행- 엄마 편의점 간 사이 ‘탕’…차에 둔 권총 만진 8살 사망

- 8시간 후 자수한 음주 뺑소니 가해자…한문철 “괘씸죄 적용해야”

- 교보생명, 광화문글판 가을편 새단장…윤동주 ‘자화상’

- 힐러리 “내가 못 깬 유리천장, 해리스가 깨뜨릴 것”

- ‘SNS 적극 활동’ 고현정…“너무 자주 올려 지겨우시실까봐 걱정”

보온성과 스타일을 한 번에… 올겨울 필드룩 추천

보온성과 스타일을 한 번에… 올겨울 필드룩 추천 역사의 향취에 가슴 뭉클, 만발한 국화향에 마음 흠뻑

역사의 향취에 가슴 뭉클, 만발한 국화향에 마음 흠뻑 헝가리 와인의 재발견… 한국 음식에도 잘 어울려

헝가리 와인의 재발견… 한국 음식에도 잘 어울려 ‘이시바 쇼크’ 엔화 가치 석달만에 최저… ‘슈퍼 엔저’ 재연 가능성

‘이시바 쇼크’ 엔화 가치 석달만에 최저… ‘슈퍼 엔저’ 재연 가능성 “회춘이 돈 된다”… ‘노화 늦추기’ 넘어 ‘세포 재탄생’ 본격 연구

“회춘이 돈 된다”… ‘노화 늦추기’ 넘어 ‘세포 재탄생’ 본격 연구- HUG 7000억 자본확충 제동… 전세보증 차질 우려

- 공공디자인으로 사회문제 해결-삶의 질 향상 ‘일석이조’

- “직장인 위로하려 했는데, 덕분에 퇴사했단 말에 가슴 철렁”

- 대출금리 올리더니…5대銀 예대차, 두 달 연속 확대

- 비혼에 급증하는 중·고령 1인가구…“‘생활동반자’ 인정해야”

![[단독]올해 서울 입주아파트 18곳 중 16곳 유해물질 기준치 초과 [단독]올해 서울 입주아파트 18곳 중 16곳 유해물질 기준치 초과](https://dimg.donga.com/a/102/54/90/1/wps/ECONOMY/FEED/BIZN_REALESTATE/130326015.2.thumb.jpg)