우리금융 23년 만에 완전 민영화… 예보지분 9.3% 5곳에 매각

김자현 기자 , 신지환 기자

입력 2021-11-23 03:00 수정 2021-11-23 03:00

유진PE 4%- 두나무 1% 취득

우리사주조합 9.8% 최대주주로

투입 공적자금 96.6% 회수하게 돼

정부 입김 벗어나 사업다각화 시동

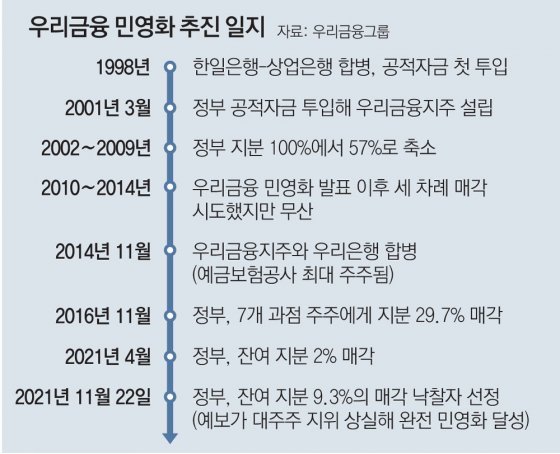

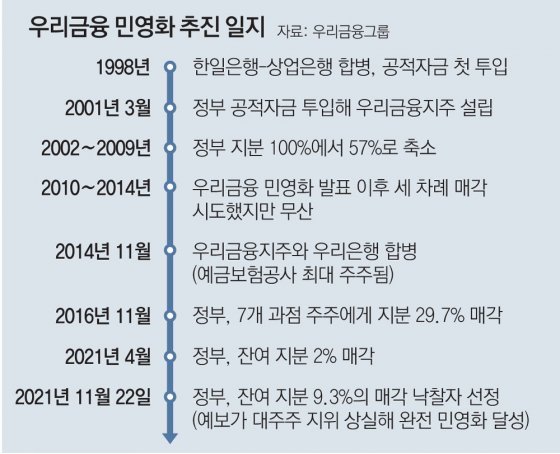

우리금융그룹이 공적자금 투입 23년 만에 사실상 ‘완전 민영화’에 성공했다. 정부가 최대주주였던 예금보험공사의 우리금융지주 지분 9.3%를 사모펀드 등 민간 주주 5곳에 매각하기로 하면서 우리사주조합이 최대주주로 올라서게 됐다.

정부의 입김에서 벗어난 우리금융이 민간 주주 중심의 자율 경영 체제를 통해 증권, 보험사 등을 적극적으로 인수합병(M&A)하며 사업 다각화에 본격적인 드라이브를 걸 것이라는 전망이 나온다.

금융위원회는 22일 공적자금관리위원회를 열고 예보가 보유한 우리금융 잔여 지분(15.1%) 가운데 9.3%를 인수할 낙찰자를 최종 선정했다고 밝혔다. 유진그룹 계열의 사모펀드인 유진프라이빗에쿼티(유진PE)가 가장 많은 4%를 낙찰 받아 사외이사 추천권을 함께 가져갔다. 이어 KTB자산운용(2.3%), 얼라인파트너스컨소시엄(1%), 가상화폐 거래소 업비트의 운영사인 두나무(1%), 우리금융지주 우리사주조합(1%) 등이 낙찰자로 선정됐다.

이번 매각 절차가 완료되면 최대주주였던 예보는 지분이 5.8%로 낮아져 우리사주조합(9.8%)과 국민연금(9.42%)에 이어 3대 주주로 내려간다. 기존 과점주주인 IMM PE(5.57%), 중국 푸본생명(3.97%), 한국투자증권(3.77%), 키움증권(3.73%), 한화생명(3.16%)에 이어 새 주주인 유진PE(4.00%)까지 사외이사 추천권을 갖는 과점주주 6곳의 지분은 24.2%로 높아진다.

예보는 다음 달 9일까지 대금 수령과 주식 양도 절차를 마무리해 매각 절차를 끝낼 방침이다. 이번 매각의 평균 낙찰가는 주당 1만3000원 초중반대로 알려졌다. 매각이 완료되면 우리금융에 투입된 공적자금 12조8000억 원 가운데 96.6%(12조3000억 원)를 회수하게 된다. 앞으로 예보의 잔여 지분 5.8%를 주당 1만193원 이상으로만 매각하면 우리금융에 투입된 공적자금 전액을 회수할 수 있다.

이로써 우리금융의 지배구조와 경영체제는 1998년 정부가 우리은행의 전신인 한일·상업은행 등에 1차 공적자금을 투입한 지 23년 만에, 2001년 추가 공적자금을 투입해 우리금융지주를 설립한 지 20년 만에 완전히 민간 중심으로 바뀌게 됐다.

금융권에서는 숙원인 완전 민영화를 달성한 우리금융이 비(非)은행 사업 부문을 강화하는 등 공격적인 성장 전략에 나설 것이라는 기대가 높아지고 있다. 우리금융은 민영화 과정에서 경남·광주은행과 우리투자증권, 우리아비바생명 등을 잇달아 매각했다. 지난해 저축은행과 캐피탈사 M&A를 성공적으로 마무리한 데 이어 증권사, 보험사 추가 인수를 저울질하고 있다.

금융위 관계자는 “예보가 아닌 민간 주주가 우리금융의 최대주주로 오르면서 주주를 포함한 이해관계자 중심의 경영이 더욱 활성화될 것으로 기대된다”며 “공자위는 향후 주가 추이 등을 감안해 예보가 보유한 잔여 지분을 신속하게 매각할 계획”이라고 했다.

김자현 기자 zion37@donga.com

신지환 기자 jhshin93@donga.com

우리사주조합 9.8% 최대주주로

투입 공적자금 96.6% 회수하게 돼

정부 입김 벗어나 사업다각화 시동

우리금융그룹이 공적자금 투입 23년 만에 사실상 ‘완전 민영화’에 성공했다. 정부가 최대주주였던 예금보험공사의 우리금융지주 지분 9.3%를 사모펀드 등 민간 주주 5곳에 매각하기로 하면서 우리사주조합이 최대주주로 올라서게 됐다.

정부의 입김에서 벗어난 우리금융이 민간 주주 중심의 자율 경영 체제를 통해 증권, 보험사 등을 적극적으로 인수합병(M&A)하며 사업 다각화에 본격적인 드라이브를 걸 것이라는 전망이 나온다.

○ 우리금융 새 주주에 유진PE 등 5곳

이번 매각 절차가 완료되면 최대주주였던 예보는 지분이 5.8%로 낮아져 우리사주조합(9.8%)과 국민연금(9.42%)에 이어 3대 주주로 내려간다. 기존 과점주주인 IMM PE(5.57%), 중국 푸본생명(3.97%), 한국투자증권(3.77%), 키움증권(3.73%), 한화생명(3.16%)에 이어 새 주주인 유진PE(4.00%)까지 사외이사 추천권을 갖는 과점주주 6곳의 지분은 24.2%로 높아진다.

예보는 다음 달 9일까지 대금 수령과 주식 양도 절차를 마무리해 매각 절차를 끝낼 방침이다. 이번 매각의 평균 낙찰가는 주당 1만3000원 초중반대로 알려졌다. 매각이 완료되면 우리금융에 투입된 공적자금 12조8000억 원 가운데 96.6%(12조3000억 원)를 회수하게 된다. 앞으로 예보의 잔여 지분 5.8%를 주당 1만193원 이상으로만 매각하면 우리금융에 투입된 공적자금 전액을 회수할 수 있다.

○ 23년 만에 완전 민영화… 사업 다각화 본격 시동

이로써 우리금융의 지배구조와 경영체제는 1998년 정부가 우리은행의 전신인 한일·상업은행 등에 1차 공적자금을 투입한 지 23년 만에, 2001년 추가 공적자금을 투입해 우리금융지주를 설립한 지 20년 만에 완전히 민간 중심으로 바뀌게 됐다.

금융권에서는 숙원인 완전 민영화를 달성한 우리금융이 비(非)은행 사업 부문을 강화하는 등 공격적인 성장 전략에 나설 것이라는 기대가 높아지고 있다. 우리금융은 민영화 과정에서 경남·광주은행과 우리투자증권, 우리아비바생명 등을 잇달아 매각했다. 지난해 저축은행과 캐피탈사 M&A를 성공적으로 마무리한 데 이어 증권사, 보험사 추가 인수를 저울질하고 있다.

금융위 관계자는 “예보가 아닌 민간 주주가 우리금융의 최대주주로 오르면서 주주를 포함한 이해관계자 중심의 경영이 더욱 활성화될 것으로 기대된다”며 “공자위는 향후 주가 추이 등을 감안해 예보가 보유한 잔여 지분을 신속하게 매각할 계획”이라고 했다.

김자현 기자 zion37@donga.com

신지환 기자 jhshin93@donga.com

비즈N 탑기사

“도박자금 마련하려고”…시험장 화장실서 답안 건넨 전직 토익 강사

“도박자금 마련하려고”…시험장 화장실서 답안 건넨 전직 토익 강사 몸 속에 거즈 5개월 방치…괄약근 수술 의사 입건

몸 속에 거즈 5개월 방치…괄약근 수술 의사 입건 일본 여행시 섭취 주의…이 제품 먹고 26명 입원

일본 여행시 섭취 주의…이 제품 먹고 26명 입원 “1인 안 받는 이유 있었네”…식탁 위 2만원 놓고 간 손님 ‘훈훈’

“1인 안 받는 이유 있었네”…식탁 위 2만원 놓고 간 손님 ‘훈훈’ 10만원짜리 사탕?…쓰레기통까지 뒤져 찾아간 커플

10만원짜리 사탕?…쓰레기통까지 뒤져 찾아간 커플- 꿀로 위장한 고농축 대마 오일…밀수범 2명 구속 송치

- 송지아·윤후, 머리 맞대고 다정 셀카…‘아빠! 어디가?’ 꼬마들 맞아? 폭풍 성장

- 한소희 올린 ‘칼 든 강아지’ 개 주인 등판…“유기견이 슈퍼스타 됐다” 자랑

- 딱 한 장만 산 복권이 1등 당첨…20년간 월 700만원

- 기존 크림빵보다 6.6배 큰 ‘크림대빵’ 인기

공사비 30% 뛰어… 멀어지는 ‘은퇴뒤 전원주택’ 꿈

공사비 30% 뛰어… 멀어지는 ‘은퇴뒤 전원주택’ 꿈 “팔겠다” vs “그 가격엔 안 사”… 아파트거래 ‘줄다리기’에 매물 月 3000건씩 ‘쑥’

“팔겠다” vs “그 가격엔 안 사”… 아파트거래 ‘줄다리기’에 매물 月 3000건씩 ‘쑥’ 명품 ‘에루샤’ 국내 매출 4조 돌파… 사회기부는 18억 그쳐

명품 ‘에루샤’ 국내 매출 4조 돌파… 사회기부는 18억 그쳐 “AI, 유럽 주방을 점령하다”… 삼성-LG 독주에 하이얼 도전장

“AI, 유럽 주방을 점령하다”… 삼성-LG 독주에 하이얼 도전장 “당하는 줄도 모르고 당한다”…SW 공급망 해킹 늘자 팔 걷은 정부

“당하는 줄도 모르고 당한다”…SW 공급망 해킹 늘자 팔 걷은 정부- 빚 못갚는 건설-부동산업체… 5대銀 ‘깡통대출’ 1년새 26% 급증

- IMF “韓, GDP 대비 정부 부채 작년 55.2%…5년뒤 60% 육박”

- 이건희, 19년전 ‘디자인 선언’한 밀라노… 삼성, 가전작품 전시회

- LH 작년 영업이익 98% 급감… 공공주택 사업까지 차질 우려

- 분식점부터 프렌치 호텔까지, 진화하는 팝업스토어