[우병탁의 절세통통(㪌通)]아파트, 상시 주거 안해도 별장 아닌 ‘주택’

우병탁 신한은행 부동산투자자문센터 팀장

입력 2021-06-08 03:00 수정 2021-06-08 03:11

주택-별장 차이는 상시주거 여부, 현실적으론 명확히 구분 어려워

대법원 판례선 다른 용도로 써도 구조-시설 주거용이면 주택으로 봐

명문상 규정 없어 혼선… 명확히해야

우병탁 신한은행 부동산투자자문센터 팀장‘모든 국민은 법률이 정하는 바에 의하여 납세의무를 진다.’ ‘조세의 종목과 세율은 법률로서 정한다.’

우병탁 신한은행 부동산투자자문센터 팀장‘모든 국민은 법률이 정하는 바에 의하여 납세의무를 진다.’ ‘조세의 종목과 세율은 법률로서 정한다.’

이는 헌법에 명시된 납세의 의무와 조세법률주의를 규정하는 조항이다. 조세법률주의는 과세요건 법정주의와 과세요건 명확주의, 소급과세의 금지와 합법성의 원칙으로 구분된다.

과세요건 명확주의는 과세의 요건·부과·징수 절차에 대한 법령과 규칙은 명확해야 하고, 함부로 불확정 개념이나 개괄 조항을 사용해서는 안 된다는 원칙이다. 세금은 국가가 국민으로부터 반대급부 없이 강제로 징수하는 금전이나 재물인 만큼 법의 해석에 따라 납세액 등이 달라지는 일은 최소화해야 한다는 의미다.

하지만 경제 상황이나 사회 현상은 갈수록 복잡해지고 있다. 세법이 변화하는 세태를 완전히 따라가지 못하는 경우도 있고, 현실적으로 개념을 명확하게 정의하기 어려울 때도 적지 않다.

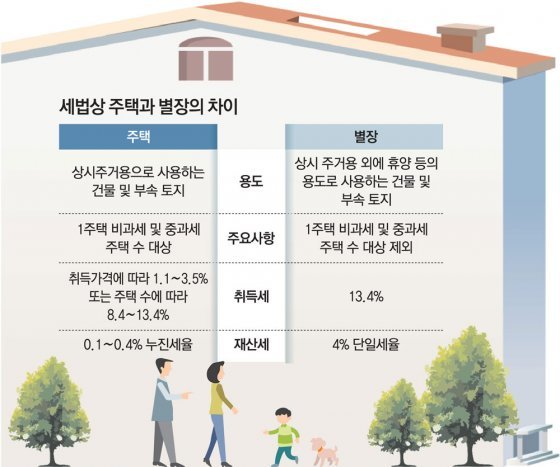

대표적인 사례가 ‘주택과 별장의 구분’이라는 개념이다. 세법상 주택은 ‘상시 주거용으로 사용하는 건물과 그 부속 토지’를 말한다. 별장은 ‘실제 거주하지 않고 상시 주거용으로 사용하지 않으며 휴양시설로 이용하는 건물과 그 부속 토지’를 말한다.

주택과 별장은 외관상 구분하기가 쉽지 않다. 결국 상시 주거용으로 사용하는지가 주택과 별장의 가장 큰 차이점이다. 문제는 상시 주거용으로 썼는지 현실적으로 명확히 구분하기 어려운 경우가 많다는 점이다. 어떤 건물이 주택인지 결정하는 것은 사실관계를 종합적으로 고려해 판단할 문제다. 이 때문에 주택과 별장과 관련한 재산세를 납부할 때 납세자들은 혼란스러울 수도 있다.

대법원은 2004년 이와 관련해 판례를 내놓았다. ‘주택’에 해당하는지는 건물공부상의 용도 구분에 관계없이 실제 용도가 사실상 주거를 위한 건물인가에 따라 판단해야 한다는 것이다. 또 일시적으로 주거가 아닌 다른 용도로 사용되고 있어도 그 구조·기능이나 시설 등이 본래 주거용으로서 주거용에 적합한 상태에 있고, 주거 기능이 그대로 유지·관리되고 있어 언제든 본인이나 제3자가 주택으로 쓸 수 있는 건물이어야 한다는 내용이었다.

이후 2018년에는 “아파트를 별장용도로 사용하였다고 하더라도 아파트 같은 경우를 1가구 1주택의 양도소득세 비과세 적용에 있어 주택에 해당되지 않는 것으로 보는 비과세관행이 존재한다고 할 수 없다”고 판결하기도 했다.

같은 맥락에서 조세심판원 역시 연립주택의 경우 “애초에 주거 목적으로 설계된 구조이며 언제든지 주거에 공할 수 있는 상태일 때는 지방세법상 별장으로서 신고해 해당 재산세를 납부해 왔다고 해도 다른 주택을 양도할 때 주택 수에서 제외되는 별장에 해당되지 않는다”고 판시한 바 있다.

결과적으로 우리 세법은 아파트나 연립주택의 경우 상시 주거용이 아닌 별장으로 사용했다 하더라도 주택 수에서 제외되는 별장이 되는 것은 아니라고 판단하고 있다. 다만 이에 대한 명문상의 규정 없이 해석과 판례에만 의존해서 사실관계를 구분함으로써, 이른바 세법을 충분히 이해하기 어려운 선량한 납세의무자의 판단에 혼선을 가져올 여지를 남기고 있다는 한계가 있다. 이에 관한 규정을 명확히 할 필요성이 제기되는 이유다.

우병탁 신한은행 부동산투자자문센터 팀장

대법원 판례선 다른 용도로 써도 구조-시설 주거용이면 주택으로 봐

명문상 규정 없어 혼선… 명확히해야

우병탁 신한은행 부동산투자자문센터 팀장

우병탁 신한은행 부동산투자자문센터 팀장이는 헌법에 명시된 납세의 의무와 조세법률주의를 규정하는 조항이다. 조세법률주의는 과세요건 법정주의와 과세요건 명확주의, 소급과세의 금지와 합법성의 원칙으로 구분된다.

과세요건 명확주의는 과세의 요건·부과·징수 절차에 대한 법령과 규칙은 명확해야 하고, 함부로 불확정 개념이나 개괄 조항을 사용해서는 안 된다는 원칙이다. 세금은 국가가 국민으로부터 반대급부 없이 강제로 징수하는 금전이나 재물인 만큼 법의 해석에 따라 납세액 등이 달라지는 일은 최소화해야 한다는 의미다.

하지만 경제 상황이나 사회 현상은 갈수록 복잡해지고 있다. 세법이 변화하는 세태를 완전히 따라가지 못하는 경우도 있고, 현실적으로 개념을 명확하게 정의하기 어려울 때도 적지 않다.

대표적인 사례가 ‘주택과 별장의 구분’이라는 개념이다. 세법상 주택은 ‘상시 주거용으로 사용하는 건물과 그 부속 토지’를 말한다. 별장은 ‘실제 거주하지 않고 상시 주거용으로 사용하지 않으며 휴양시설로 이용하는 건물과 그 부속 토지’를 말한다.

주택과 별장은 외관상 구분하기가 쉽지 않다. 결국 상시 주거용으로 사용하는지가 주택과 별장의 가장 큰 차이점이다. 문제는 상시 주거용으로 썼는지 현실적으로 명확히 구분하기 어려운 경우가 많다는 점이다. 어떤 건물이 주택인지 결정하는 것은 사실관계를 종합적으로 고려해 판단할 문제다. 이 때문에 주택과 별장과 관련한 재산세를 납부할 때 납세자들은 혼란스러울 수도 있다.

대법원은 2004년 이와 관련해 판례를 내놓았다. ‘주택’에 해당하는지는 건물공부상의 용도 구분에 관계없이 실제 용도가 사실상 주거를 위한 건물인가에 따라 판단해야 한다는 것이다. 또 일시적으로 주거가 아닌 다른 용도로 사용되고 있어도 그 구조·기능이나 시설 등이 본래 주거용으로서 주거용에 적합한 상태에 있고, 주거 기능이 그대로 유지·관리되고 있어 언제든 본인이나 제3자가 주택으로 쓸 수 있는 건물이어야 한다는 내용이었다.

이후 2018년에는 “아파트를 별장용도로 사용하였다고 하더라도 아파트 같은 경우를 1가구 1주택의 양도소득세 비과세 적용에 있어 주택에 해당되지 않는 것으로 보는 비과세관행이 존재한다고 할 수 없다”고 판결하기도 했다.

같은 맥락에서 조세심판원 역시 연립주택의 경우 “애초에 주거 목적으로 설계된 구조이며 언제든지 주거에 공할 수 있는 상태일 때는 지방세법상 별장으로서 신고해 해당 재산세를 납부해 왔다고 해도 다른 주택을 양도할 때 주택 수에서 제외되는 별장에 해당되지 않는다”고 판시한 바 있다.

결과적으로 우리 세법은 아파트나 연립주택의 경우 상시 주거용이 아닌 별장으로 사용했다 하더라도 주택 수에서 제외되는 별장이 되는 것은 아니라고 판단하고 있다. 다만 이에 대한 명문상의 규정 없이 해석과 판례에만 의존해서 사실관계를 구분함으로써, 이른바 세법을 충분히 이해하기 어려운 선량한 납세의무자의 판단에 혼선을 가져올 여지를 남기고 있다는 한계가 있다. 이에 관한 규정을 명확히 할 필요성이 제기되는 이유다.

우병탁 신한은행 부동산투자자문센터 팀장

비즈N 탑기사

상하이 100년간 3m 침식, 中도시 절반이 가라앉고 있다

상하이 100년간 3m 침식, 中도시 절반이 가라앉고 있다 김지훈, 할리우드 진출한다…아마존 ‘버터플라이’ 주연 합류

김지훈, 할리우드 진출한다…아마존 ‘버터플라이’ 주연 합류 “도박자금 마련하려고”…시험장 화장실서 답안 건넨 전직 토익 강사

“도박자금 마련하려고”…시험장 화장실서 답안 건넨 전직 토익 강사 몸 속에 거즈 5개월 방치…괄약근 수술 의사 입건

몸 속에 거즈 5개월 방치…괄약근 수술 의사 입건 일본 여행시 섭취 주의…이 제품 먹고 26명 입원

일본 여행시 섭취 주의…이 제품 먹고 26명 입원- “1인 안 받는 이유 있었네”…식탁 위 2만원 놓고 간 손님 ‘훈훈’

- 10만원짜리 사탕?…쓰레기통까지 뒤져 찾아간 커플

- 꿀로 위장한 고농축 대마 오일…밀수범 2명 구속 송치

- 송지아·윤후, 머리 맞대고 다정 셀카…‘아빠! 어디가?’ 꼬마들 맞아? 폭풍 성장

- 한소희 올린 ‘칼 든 강아지’ 개 주인 등판…“유기견이 슈퍼스타 됐다” 자랑

공사비 30% 뛰어… 멀어지는 ‘은퇴뒤 전원주택’ 꿈

공사비 30% 뛰어… 멀어지는 ‘은퇴뒤 전원주택’ 꿈 둔촌주공 38평 입주권 22억 넘어…잠실 ‘엘리트’ 추격

둔촌주공 38평 입주권 22억 넘어…잠실 ‘엘리트’ 추격 물 건너간 ‘금리인하’…집값 반등 기대감에 ‘찬물’ 끼얹나

물 건너간 ‘금리인하’…집값 반등 기대감에 ‘찬물’ 끼얹나 “팔겠다” vs “그 가격엔 안 사”… 아파트거래 ‘줄다리기’에 매물 月 3000건씩 ‘쑥’

“팔겠다” vs “그 가격엔 안 사”… 아파트거래 ‘줄다리기’에 매물 月 3000건씩 ‘쑥’ “AI, 유럽 주방을 점령하다”… 삼성-LG 독주에 하이얼 도전장

“AI, 유럽 주방을 점령하다”… 삼성-LG 독주에 하이얼 도전장- 빚 못갚는 건설-부동산업체… 5대銀 ‘깡통대출’ 1년새 26% 급증

- “옆건물 구내식당 이용”…고물가 직장인 신풍속도

- 사과값 잡히니 배추·양배추 들썩…평년보다 2천원 넘게 뛰어

- “당하는 줄도 모르고 당한다”…SW 공급망 해킹 늘자 팔 걷은 정부

- IMF “韓, GDP 대비 정부 부채 작년 55.2%…5년뒤 60% 육박”

![“소득 낮은 신혼부부, 보증금 5%만 내는 전세임대로”[부동산 빨간펜] “소득 낮은 신혼부부, 보증금 5%만 내는 전세임대로”[부동산 빨간펜]](https://dimg.donga.com/a/102/54/90/1/wps/ECONOMY/FEED/BIZN_REALESTATE/124551365.2.thumb.jpg)